多くのふるさと納税サイトがありますがAmazon独自の配送網が独自の翌日配達を確率しました。もちろん全ての返礼品が翌日配達ではありませんが、来年『2025年10月』にふるさと納税サイトのポイント還元が廃止になる事が決まった昨今。

普段の買い物と同じアプリ&操作でふるさと納税が出来るのは、とても魅力です。

ふるさと納税をまだ試した事がない方は、まずご自身の納税限度額を知る事が大切です。このご自身の限度額を超えると来年の税金からの還付金が損する可能性があります。

Amazonふるさと納税を使って税金の還付を受ける為には絶対知っておく必要がある手続きを先に紹介します。

またAmazon payを知らない方はこちらで詳しく解説してます。

Amazonふるさと納税【控除手続き】

通常の買い物同様にふるさと納税で税金が還付されるのが最大の魅力。

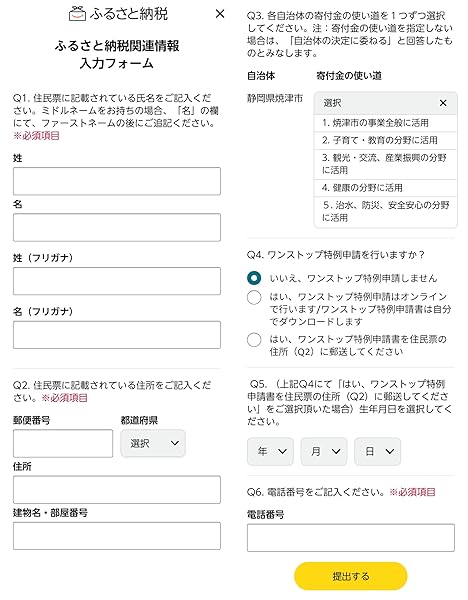

税金の控除を受けるためには、住民票に記載の氏名・住所の登録が必要です。寄付の申込完了後に以下の表示がされます。アンケートより回答ください。

このアンケートをスルーすると【回答がない場合は、請求先の氏名・住所を寄付者の住民票に記載の氏名・住所とみなします】とAmazon公式で注意喚起があります。

住所は普段の買い物に登録してあるから平気と思う方も住民票と同じ。これが大切になります。大切なのでもう一度住民票と同じか確認してみて下さい。多いのは屋号が抜けてたりする事もあるので、必ず住民票と同じ!これが大切です。

ふるさと納税を使って親に海鮮商品をプレゼント出来るかしら?

大丈夫です。少し掘り下げて解説しますね。

別の住所に返礼品を送れる?

寄付者が住民票を登録している住所とは別の住所に返礼品を発送しても、制度上問題ありません。

また、受取人が寄付者と異なっていても問題ございません。

注文の仕方は、どうするのかしら?

普通に好みの返礼品をカートに入れ

「注文を確定する」画面で、「お届け先」を希望の配送先へ変更の上、寄付申込を行ってください。

寄付申込完了後に表示されるリンクから、アンケートに必ず回答しないと相手が寄付者になるので必ずアンケートで自分の住民票に記載の氏名・住所の登録、ワンストップ特例制度の利用希望有無を回答くださいね。

クレジットカード磯ちゃんのカードでホタテ頼んでも私が減税されるかしら?

ふるさと納税支払い

菜々子は、せこい事考えるね〜それはダメ!

寄付者本人の名義のクレジットカードをご使用ください。Amazonふるさと納税で万が一、異なる名義のクレジットカードを誤って使った場合は、寄付先の自治体へ問い合わせが必要になります。自治体への連絡方法はこちら

みなさんは、菜々子のようにせこい考えをしないでね。

まずは、下の計算機で自身の限度額を確認してくださいね。

【ふるさと納税限度額の計算】

ふるさと納税の申告は?

確定申告かワンストップ特例制度を使う方法があります。

確定申告ってめんどくさいですよね。

そこでワンストップ特例制度を使う事で確定申告が不要になるのですが全員が使える訳ではありません。

確定申告をした場合

ふるさと納税を行った場合、税金の還付は主に所得税と住民税の2つが控除されます。

まず、ふるさと納税を行った年の所得税についてですが、確定申告を行うことで、寄付金額から自己負担分の2,000円を引いた金額が還付されます。この還付は、寄付を行った翌年の3月中旬から5月頃に行われることが一般的です。

次に、住民税については、ふるさと納税を行った年の翌年の6月から控除が適用されます。具体的には、住民税の基本分と特例分があり、寄付金額から2,000円を引いた額に基づいて計算されます。

この控除は、給与からの天引きなどで反映されるため、実際に住民税が減少するのはその年の6月以降となります。

このように、ふるさと納税による税金の還付は、所得税が翌年の春に、住民税がその年の夏から適用される形で行われます。これにより、寄付を行った分の税金が還付または控除される仕組みになっています。

ふるさと納税の還付金は、確定申告を行った場合、寄付を行った年の所得税が還付されることに加え、住民税の控除も受けられます。

具体的には、確定申告を行うことで、寄付金額から自己負担の2,000円を引いた金額が所得税から還付され、住民税からも控除されます。

ワンストップ特例制度を利用した場合

所得税の還付は受けられず、住民税の控除のみが適用されます。この場合、住民税の控除は寄付を行った翌年の6月から適用され、寄付金額から2,000円を引いた額が住民税から控除されます。

さらに、住民税の控除には基本分と特例分があり、特例分は住民税所得割額の2割を超えない範囲で計算されます。

これにより、寄付金額が多い場合でも、住民税の控除が適用される仕組みになっています。

ならワンストップ特例制度を使うと所得税の還付がないなら損じゃん!

そう思いますよね。

ワンストップ特例制度を利用すると、確定申告を行わずに住民税から控除を受けることができますが、所得税の還付は受けられません。

一見すると損に感じるかもしれません。

しかし、実際には両者で控除される合計額はほぼ同じになることが多いです。

つまり、ワンストップ特例制度を利用しても、全体的な控除額は変わりません。

税金って難しくて聞いても分からないよ。

では、具体例で分かりやすく比較して行きましょう。

年収400万円でふるさと納税50,000円を行った場合の控除額について、確定申告とワンストップ特例制度での違いを具体的に見ていきましょう。

具体例【確定申告の場合】

【確定申告の場合】控除額の計算

- 所得税からの還付:

- 所得税率が20%の場合:

- 還付額 = (48,000円) × 20% = 9,600円

- 所得税率が20%の場合:

- 住民税からの控除:

- 基本分: (48,000円) × 10% = 4,800円

- 特例分: (48,000円) × (90% – 所得税率) = (48,000円) × (90% – 20%) = 33,600円

- 合計住民税控除 = 基本分 + 特例分 = 4,800円 + 33,600円 = 38,400円

【確定申告の場合】合計控除額

- 所得税還付 + 住民税控除 = 9,600円 + 38,400円 = 48,000円

具体例【ワンストップ特例制度の場合】

【ワンストップ特例制度の場合】控除額の計算

- 住民税からの控除:

- 基本分: (48,000円) × 10% = 4,800円

- 特例分: (48,000円) × (90%) = 43,200円(ただし、住民税所得割額の2割を超えない範囲で計算)

- 合計住民税控除 = 基本分 + 特例分 = 4,800円 + 43,200円 = 48,000円

ワンストップ特例制度48,000円

確定申告48,000円

どちらも48,000円の合計控除額になります。

結論として、ワンストップ特例制度を利用することで所得税の還付がないことは、一部の場合には損失につながる可能性があります。しかし、自身の状況(年収や他の控除)によってどちらが得かは異なるため、自分に合った方法を選ぶことが重要です。

自分に合った方法を選べって言われても??

そうですね、なら具体的に【確定申告】【ワンストップ特例制度】どちらがあなたにお得か?

簡単にまとめてみましょう。

ふるさと納税確定申告がお得な人

ふるさと納税において、ワンストップ特例制度と確定申告のどちらが得かは、寄付者の状況によって異なります。以下に、確定申告の方が有利となる具体的なケースを挙げます。

- 控除限度額を超えて寄付する場合: ふるさと納税で控除限度額を超えて寄付を行うと、確定申告を行った方が得になります。確定申告では、寄付金額から自己負担の2,000円を引いた金額が所得税から還付され、さらに住民税からも控除されます。一方、ワンストップ特例制度では、控除限度額を超えた分については住民税からの控除が制限されるため、自己負担が増える可能性があります。

- 医療費控除や住宅ローン控除を受ける場合: 医療費控除や住宅ローン控除を受ける場合は、確定申告を行う必要があります。この場合、ふるさと納税も同時に確定申告で処理することができるため、全体的な税金の還付額が増える可能性があります。特に住宅ローン控除を受けている場合、ワンストップ特例制度を利用すると所得税からの還付がないため、結果的に自己負担が増えることがあります。

- 複数の自治体に寄付する場合: ワンストップ特例制度では寄付先の自治体数が5つまでに制限されています。6つ以上の自治体に寄付する場合は確定申告が必須となります。このため、多くの自治体に寄付したい場合は確定申告を選択する方が柔軟性があります。

ふるさと納税ワンストップ特例制度がお得な人

ワンストップ特例制度を利用して確定申告をしないで絶対に損をしない人は、以下の条件を満たす人です。

これらの条件に該当する人は、ワンストップ特例制度を利用することで手間なくふるさと納税による税金控除を受けられ、確定申告を行う必要がないため、損をすることはありません。

【結論】確定申告?ワンストップ?

給料所得者で控除など税務署に行く予定がない方なら、ふるさと納税で税務署に行かずワンストップ特例制度で良いと言う事です。

高額所得者は、税理士に相談するのが1番損をしません。

住宅ローン減税や医療費控除があるなら確定申告に行く。

難しそうで、簡単に考えるとそれだけなんですよ。